「ビュー・スイカ」カードのメリットデメリットまとめ

|  |  |

|  |  |

| 年会費 | 524円(税込) | 還元率 | 0.5% |

|---|---|---|---|

| 電子 マネー | Suica | ポイント | JRE POINT |

| 即日 発行 | 年会費 無料 | マイルが 貯まる |

| ラウンジ 利用可 | Apple Pay | 旅行 保険 |

- Suica定期券機能付きなので財布がスッキリ!

- 貯まったポイントをSuicaに交換できるので電車賃を節約できる

- オートチャージ機能があるからSuicaの残高を気にしなくてOK

この記事に書いてあること

ビューカードとは

「ビュー・スイカ」カードは、JR東日本グループ株式会社が発行する、クレジットカードとSuica一体型のクレジットカードで、定期券も一体化させることができる交通系万能クレジットカードです(年会費税別:477円)。

ビューカードと一言でいっても、

- 「ビュー・スイカ」カード

- 「ビュー・スイカ」リボカード

- ビューゴールドプラスカード

- ルミネカード

- アトレ「ビュー・スイカ」カード

- JALカードSuica

- ビックカメラSuicaカード

- 大人の休日倶楽部ミドルカード

- 大人の休日倶楽部ジパングカード

- ジェクサー「ビュー・スイカ」カード

- フェザンカード

- ペリエカード

- we「ビュー・スイカ」カード

- エスパルカード

と14種類ものビューカードが存在します。

口コミ・評判はどうなの?

今まで現金で支払ってたものを「ビュー・スイカ」払いにしただけで35,000円産み出せるの強い

— もふけも (@MFKM_WFWF) 2018年7月29日

ポイント交換を選べば相当お得。「ビュー・スイカ」は色々な事情を置いておいても契約して良かった。(ダイマ)

— ケイ (@mizunoe_neko) 2018年9月24日

Expressは手持ちのクレカでは使えないよー。Expressが指定するクレカ作らなきゃいけない。Expressカードってやつか、J-westってカード、「ビュー・スイカ」カードが選択肢としてあるけど、3つ比べたらビューカードが一番お得。ちなみに当たり前だけどVISAでもmasterでも作れるから普通に使えるよ。

— Kana@難治性時差ボケ🇺🇸 (@Milky2414) 2018年8月20日

「ビュー・スイカ」カードのメリット

- 電車関係の支払いが便利になる

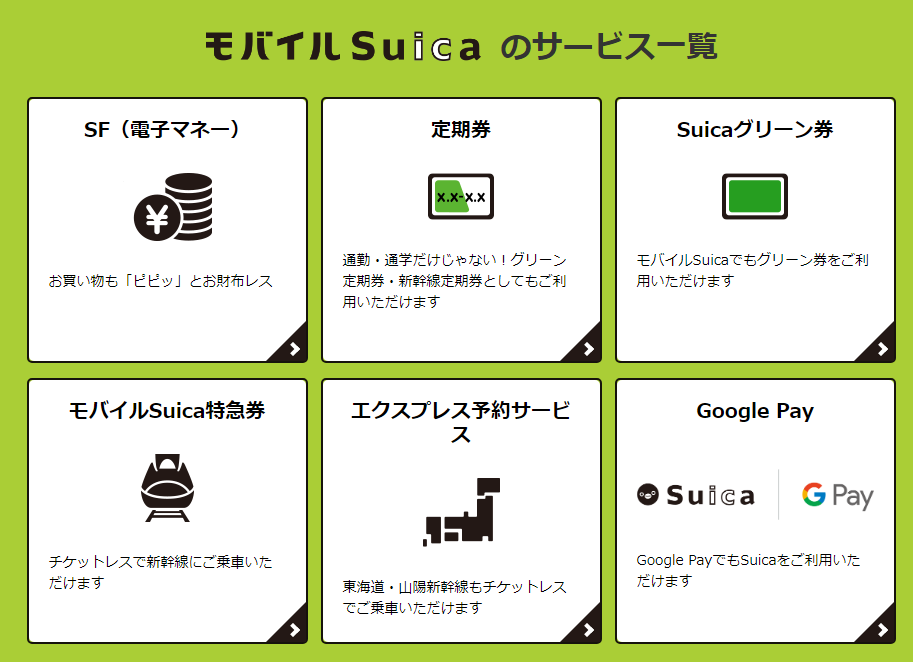

- モバイルSuicaが無料

- エクスプレス予約サービスが利用できる

電車関係の支払いが便利

クレジットカードにSuicaが付いているのはもちろん、定期券を付けることもできるため、電車関係の支払い・利用がたった1枚に集約できます。

なんといっても、Suicaの機能とSuicaへオートチャージができるクレジットカード一体型カードであるということに尽きると思います。

通勤・通学で使う場合は、さらに定期券も一体化できるので、三位一体の鉄道系最強クレジットカードです。

電車関係の支払い・利用は、これ1枚で完結できます。

もちろん、apple pay (Suica)の支払い用クレジットカードにビューカードが登録できます。

モバイルSuicaが無料

本来、953円(税別)の年会費が必要なモバイルSuicaが、支払いのクレジットカードをビューカードに設定するという条件で、当面無料で利用できます。

また、モバイルSuicaオートチャージサービスはビューカード限定のサービスです。

そして、JR東日本の新幹線(東北・山形・秋田・北海道・上越・北陸新幹線)がチケットレスで通常の切符より安く利用できるモバイルSuica特急券も利用できます。

エクスプレス予約サービス

ビューカードで、モバイルSuicaに登録しておくと、エクスプレス予約サービスが利用できます。

これは、別途、年会費が1,000円(税別)かかるのですが、東海道・山陽新幹線の運賃を安くできますので、1回でも東海道・山陽新幹線を利用すれば元が取れるお得な仕組みです。

さらに、IC早得(乗車日の3日前23:30までの予約でさらに割引になる早割サービス)を利用すると、最大の割引区間だと、新大阪~博多間のグリーン車指定席に乗車した時の片道料金が、なんと5,890円引き(21,270円→15,380円)になります。

新大阪~博多間を、駅のみどりの窓口や券売機で購入した場合の普通車指定席券の片道通常料金は15,310円、同じ区間をビュー・エクスプレス特約で、さらにIC早得を利用した場合のグリーン車指定券の片道料金は15,380円です。

なんと、グリーン車指定席と普通車指定席の差額がたったの70円まで縮まります。

こうなってくると、新幹線のグリーン車指定席がかなり身近な存在になってきます。

Suicaなどの交通系電子マネーがまだ普及しておらず、普段、一切交通系ICカードを使わない関西圏より西のエリアに在住の方にも、ビューカードを所有する大きなメリットが発生します。

ビューカードだと、モバイルSuicaの年会費が無料になって、ビューカード本体の年会費とビュー・エクスプレス特約の年会費だけで新幹線の運賃を安くできるので本当にお得です。

ただし、残念ながら、今のところ、iPhoneでのモバイルSuicaにおいて、ビュー・エクスプレス特約が利用できないことになっています。

Androidスマホで、ビュー・エクスプレス特約に加入していた状態でiPhoneに機種変更し、モバイルSuicaも機種変更の手続きをしてしまうと、ビュー・エクスプレス特約が強制解約となってしまいます。

iPhoneでも利用可能になりました!

「ビュー・スイカ」カードのデメリット

ここまで見てくると、良いことだらけのクレジットカードのように思えますが、残念ながらデメリットもあります。

年会費が必要

まず1つ目、年会費有料であることです。

年間524円(税込)なので許容範囲内ですが、そうはいっても年会費無料のクレジットカードが多く存在する今の時代、一般カードで年会費が発生するというのは違和感があります。

さらに、家族カードも年間524円(税込)、ETCカードも別途524円(税込)の年会費が必要です。

正直、クレジットカード本体の年会費と同額のETCカードの年会費がかかるというのは、いかがなものかと思います。

還元率が低い

2つ目として、還元率が低いことです。

Suicaオートチャージ、モバイルSuicaのオートチャージ/チャージでは、1.5%のポイント還元率ですが、一般的なショッピングだと0.5%のポイント還元率です。

年会費無料で1.0%以上のポイント還元率のクレジットカードは、多く存在します。

こういったクレジットカードのポイント還元率と比較すると、どうしても見劣りしてしまいます。

旅行保険の金額が低い

3つ目として、旅行保険が弱い点です。

ビューカードは国内旅行傷害保険が利用付帯、海外旅行傷害保険が自動付帯で、傷害治療費用・疾病治療費用がそれぞれ50万円までとなっています。

国内旅行ならまだしも、海外旅行で傷害治療費用・疾病治療費用がそれぞれ50万円までというのは、はっきり言って使えません。

海外旅行時にケガをして、渡航先の病院の治療費が200~300万円かかったというのはよくある話です。

限度額が低い

4つ目として、ビューカードの利用可能枠が、10~60万円と少ないことです。

交通系専用のクレジットカードとして、あるいは、サブカードとして利用するのであれば、まったく問題ありません。

しかし、家賃・水道光熱費・NHK受信料・携帯代金・保険代・ショッピング・レッスン代などの毎月の支払いなど、メインカードして利用するには、利用可能枠が不足する可能性が高くなります。

審査が厳しい

さらに、ビューカードの入会審査が若干厳しめという噂も聞きます。

現に、私の友人もビューカードの入会審査落ちした経験があるそうです。

審査が通ったとしても、利用可能枠が10~30万円程度しかもらえなかったという話もよく聞きます。

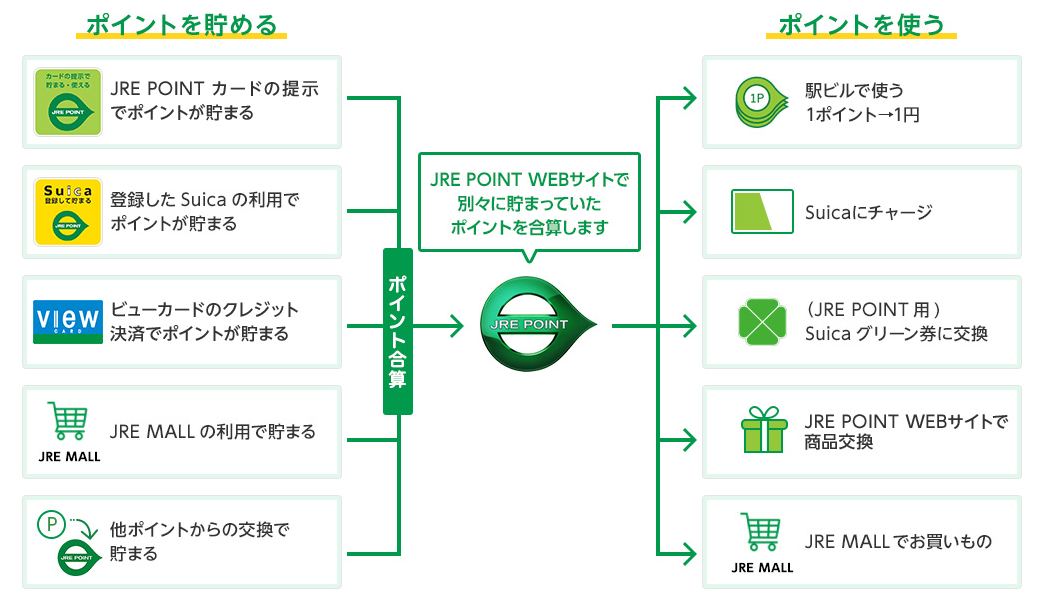

ポイントについて

2017年11月30日でSuicaの利用で貯まっていた「Suicaポイント」がJRE POINTに、2018年6月27日には、「ビュー・スイカ」カードの利用で貯まっていた「ビューサンクスポイント」もJRE POINTに統一されました。

ただし、ビューカードのクレジット決済で貯めたポイントをSuicaで貯めたJRE POINTにまとめるためには、JRE POINT WEBサイトへの登録が必要です。

JRE POINTは、「ビュー・スイカ」カード利用1,000円(税込)につき5ポイント貯まります。

つまり、ポイント還元率は0.5%です。

リクルートカードの1.2%楽天カードの1.0%ポイント還元などと比べると見劣りします。

しかし、定期券の購入・Suicaオートチャージで1.5%還元や、モバイルSuicaの定期券購入で3.0%還元などJR東日本関連のサービスでのポイント還元率には注目です。

また、JRE POINT加盟店での買い物でカードを提示すると、100円(税抜)につきJRE POINTが1ポイント貯まります。

ボーナスポイント

年間の利用金額に応じて、さらにボーナスポイントのプレゼントがあります。

カードの年間利用額が、

- 30万円:250ポイント

- 70万円:1,000ポイント

- 100万円:1,500ポイント

- 150万円:2,500ポイント

のJRE POINTがもらえます。

つまり、年間100万円使った場合は、250+1,000+1,500の合計2,750ポイントが貰えるのです。

まとめ

なんといっても、ビューカードは鉄道系最強カードです。

クレジットカード本体でも、ビューカードを登録したモバイルSuica搭載のAndroidスマホ、iPhone(ただし、ビュー・エクスプレス特約は今のところ登録不可)でも、オートチャージ機能が利用でき、残高を一切気にせずに自動改札を通過できます。

しかも、JR東日本関連のサービス利用ではポイント還元率が大幅にアップします。

しかし、ビューカードは、あくまで鉄道系の利用シーン限定のサブカードと捉えるべきです。

デメリットの項目でお伝えした通り、通常のショッピングなどのポイント還元率は、0.5%とイマイチですし、利用可能枠も低いのでメインカードとして使えません。

おすすめの使い方は、1.0%以上のポイント還元率の高還元率カードや、以前から使い慣れたカードをメインとして使い、ビューカードは、あくまでも鉄道系限定利用のサブカードとして使うことです。

ETCカードが必要な場合も、ビューカード以外のメインのクレジットカード付帯で、追加料金無料のETCカードを発行して使うようにしましょう。

![エアコンを安く買う方法[2020年10月更新] エアコンを安く買う方法[2020年10月更新]](https://money-pentagon.com/setsuna/wp-content/uploads/2019/12/26e0130b5ac7452b947762845f2b8b0a_t-150x150.jpeg)