「利息制限法」聞き慣れない言葉ですね。

普通の人が日常耳にする言葉ではありません。

しかし実はこれは、私たちの生活に金融機関のローンを通じて大いに影響を与えている法律なのです。

ローンといえば金利が真っ先に思い浮かびますが、その金利の高さをコントロールしているのが利息制限法です。

お金の貸主は借主に対し利息制限法に定められた以上の金利で貸付をすることはできません。

もちろんその法定金利を超えた金利は全て無効とみなされます。

今回の記事ではその利息制限法を取り上げ、その仕組みや各種ローンの金利に与える影響について解説します。

この記事に書いてあること

利息制限法とは

利息制限法は民法に基づき定められた法律です。

民法とは私たちの日常生活に関し、例えば「家を借りた」「結婚した」「車を購入した」など、主に私たちの財産・家族に関する法律と言えます。

民法があることで私たちは生活を安全に送ることができ、またトラブルが発生しても民法に基づき解決が図れます。

その民法の一つである利息制限法も、私たちの生活になじみの深い金融機関や金融会社からの各種ローンの金利を上限金利で制限しており、お金を貸す側はこれ以上の金利を付けて貸すことを禁じられています。

いわば利息制限法は金融機関等、貸し手側を縛る法律と言えます。

ただし民法なのでたとえ違反しても刑法の懲役刑や罰金のような強制力を伴う激しい罰則はありません。

利息制限法の金利

現在の利息制限法の骨子は以下のようになっています。融資額によって上限金利が決められています。

| 融資額 | 上限金利 |

|---|---|

| 10万円未満 | 年20.0%以下 |

| 10万円以上100万円未満 | 年18.0%以下 |

| 100万円以上 | 年15.0%以下 |

※利息制限法第1条

利息制限法の遅延損害金

また、仮にローンを借りた人が支払いを遅延・延滞した場合、法定金利の1.46倍を上限とする遅延損害金を貸し手が付けることができるようになっています。

その水準は以下の通りです。

ただし実際の金融機関等で設定している遅延損害金は利息制限法第7条の規定により年20.0%以下となっています。

| 融資額 | 遅延損害金 |

|---|---|

| 10万円未満 | 年29.20%以下 |

| 10万円以上100万円未満 | 年26.28%以下 |

| 100万円以上 | 年21.90%以下 |

※利息制限法第4条

※貸金業者の場合、上限年20.0%(利息制限法第7条)

出資法とは

日本には金利を制限する法律が二つあります。

それが利息制限法と出資法です。

なぜ同じ金利に関する法律が二つもあってややこしくなっているかというと、出資法は刑法に基づく法律であり、その制定の目的が民法に基づく利息制限法と異なるからです。

民法は我々国民の生活を円滑に進めるための法律として存在しているので、法律違反の場合でも解決はあくまで当事者間の話し合いや裁判所での訴訟で図られます。

一方、刑法は法律違反そのものが同時に懲役、罰金等の厳しい罰則を伴うもので、民法を違反したものとはその強制力が異なります。

それだけに、仮に民法に違反して罪に問われなくても、刑法に違反すれば懲役や罰金が付いてくるので、違反したものとしては安穏としていられません。

出資法も同様に刑法に基づく法律なので、出資法違反した貸金業者には厳しい罰則が待っています。

真っ当な業者ならわざわざ法律違反をするような金利を付けてまで貸し付けすることはしません。

ただいつの時代も法律を破るグループは存在し、貸金業者に限っていえば、ヤミ金融業者がそれに当たります。

安全にお金を借りたい人は、きちんと出資法を遵守してその上限金利内で商売をしている貸金業者からローンを借れば、仮に延滞や滞納を起こしても、法律違反に認定されている厳しい取り立てにも会うことがありません。

出資法の金利

現在の出資法における上限金利は以下のようになっています。

| 融資額 | 上限金利 |

|---|---|

| 金額に制限なし | 年20.0% |

利息制限法と出資法の違いについて

利息制限法は民法に基づく法律であり、出資法は刑法に基づく法律であること、また両法律が各種ローンの金利を同時にコントロールしていることはすでに述べました。

それではお金を貸す側、貸金業者はどちらの法律にウェイトを置いて貸金業を営んでいるでしょうか ?

結論から先に書けば出資法です。

なぜなら出資法違反は金利制限法違反よりペナルティが厳しく、かつその影響も大きいからです。

その貸金業者が法律に違反していることが世間に知れ渡ると、直接的な懲役や罰金等のペナルティ以外に、違反内容によっては国や地方公共団体から貸金業者としての認可や登録を取り消しされる可能性もあります。(銀行や信用金庫だと認可取消、消費者金融だと登録抹消)

そうなれば信用はガタ落ちするので当然商売も続けられなくなります。

わざわざ法律を破ってまでそのようなリスクを冒す必要性は今のまともな貸金業者にはありませんよね。

一方これらの法律のおかげで、我々ローン利用者は法定金利の範囲内で安心して貸金業者と取引ができるのです。

グレーゾーン金利の仕組みと過払い金訴訟

ところでみなさんは最近「過払い金」という言葉をテレビ等で盛んに見聞きしませんか ?

弁護士事務所がコマーシャルまで打って多くの対象者を募っています。もちろん商売のためです。

この過払い金請求というのはこの利息制限法、出資法の歴史が深く関係しています。

それをこれから説明します。

グレーゾーン金利が発生したわけ

現在は利息制限法、出資法の上限金利は最高で年20.0%と同じになっていますが、実は過去には水準に開きがありました。

もっといえば利息制限法が先に作られ、出資法は後からできた法律です。

また、その上限金利の水準は当初から比べるとどんどん引き下げられてきた歴史がありますが、最終的に今の水準に落ちついたのは2010年6月です。

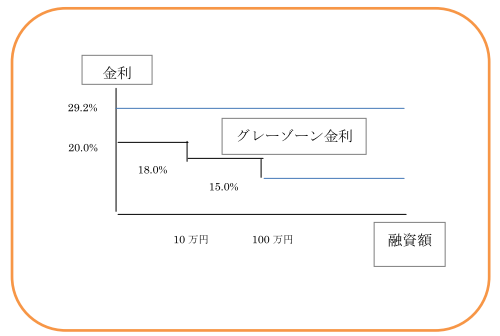

そこで前々回(2000年6月)に改定された出資法と利息制限法、および直近2010.6時点での改正後の出資法と利息制限法の姿をイメージ図に表してみたのでご覧になってください。

- 期間:2000.6~2010.5

- 出資法における上限金利年29.20%

- 利息制限法における融資額別・上限金利年15.0%~20.0%

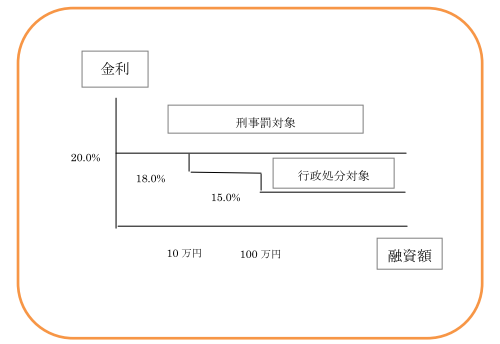

- 期間:2010.6~

- 出資法における上限金利年20.0%

- 利息制限法における融資額別・上限金利年15.0%~20.0%

解説

2000年6月の改正時点では、出資法の上限金利・年29.2%と利息制限法の上限金利・年15.0%~20.0%と開きがありましたが、まさにこの開きの部分に当たるものが「グレーゾーン金利」と呼ばれるものでした。

そして当時、多くの金融機関、とりわけ消費者金融がこのグレーゾーン金利を使って盛んに商売を繰り広げていました。

またその大半はローンの適用金利に出資法の上限金利・年29.2%を採用していました。

なぜなら当時でも金利年29.2%は民法の利息制限法に照らすと違法なのですが、利息制限法で違反しても民法なので特段の罰則もなく、出資法の上限金利を超えて貸出して初めて出資法違反になったからです。

かしこい業者側としてはこのすきま金利を見逃すはずがなく、利益を上げるため、盛んにこのすきまゾーンの金利を使って商売を行いました。

ただ法律のすきまを狙って商売をしたことから、このすきま金利帯の事をグレーゾーン金利と呼んでいたわけです。

ところが1990年代からバブルの影響で、企業だけでなく個人も金融機関からどんどん借金をして土地や株式・高額商品を買い漁ったものですから、バブルが崩壊すると一挙にその矛盾が噴き出し始めました。

個人では多重債務者が次々と出て、借金が払えなくなり、消費者金融から激しい取り立てに合うことになりました。

債務者の中にはそれに耐えられなくなる人が出て、失踪や自殺者が頻発し、大きな社会問題としても取り上げられました。

そのような社会的背景をもとに、ついには最高裁判所でグレーゾーン金利が「違法」であると認定されます。

さらに出資法の上限金利が年20.0%に引き下げられ、2010年6月現在、両法律の法定金利の上限が年20.0%と横並びになる改正へとつながっていくのです。

過払い金請求と消費者金融へ与えた効果

それまで合法とみなされてきたグレーゾーン金利が違法と認定されたことを機会に、かつての消費者金融利用者と消費者金融業者間で「過払い金訴訟」が頻発するようになります。

ローン利用者は弁護士や司法書士を通じて過払い金訴訟を起こすと、過去に支払い済みの高金利の利息のうち、違法と認定された利息部分を融資元金に組み入れることができるようになります。

さらに返済元金を超えた部分は過払い金として取り戻すことができるようになりました。

その動きが全国的になると、過払い金訴訟に耐えられなくなった業者が次々と破産していき、ついにはピークには3万社あった消費者金融業者が現在ではわずか2,000社になりました。

現在も営業している消費者金融業者は、現行の利息制限法および出資法をきちんと守り、しっかり商売しているまさにその生き残りといえます。

改正貸金業法と総量規制

過去の貸し過ぎの反省は金利の制限だけにとどまりませんでした。

それが2010年6月に完全施行された改正貸金業法と総量規制の実施です。

総量規制の目的は消費者金融の融資を量的な面から抑制することにあります。

具体的にはローン利用者が消費者金融で借入する場合、融資総額が本人の年収の3分の1を超えることができないという制限です。

またこの制限は単独の業者だけでなく、複数の業者を巻き込み融資総額でしばるものなので、一度他社で総量規制ギリギリの融資額を借られてしまうと、次の業者はその本人に融資が全くできなくなります。

そうしたことで確かに過剰貸し付け防止にはつながります。

しかし消費者金融業者にとって総量規制が実施されて以降、商売がかなりやりづらくなったのは想像がつきますし、金利も上限から規制されて利益も減少するのでまさにダブルパンチですね。

そして過払い金訴訟や総量規制により消費者金融業が受けたダメージも大きく、それが大手消費者金融業者中心に生き残りをかけて、メガバンクの傘下に入り業務提携していく動きへとつながっていきます。

カードローンから見た利息制限法の影響

それでは次に、実際の金融機関のローン金利は利息制限法の影響を受けて、現在どのようなものになっているか、一覧表にまとめてみたのでご覧になって下さい。

主な金融機関を取り上げました。

| 金融機関名/商品名 | 上限金利 |

|---|---|

| 三菱東京UFJ銀行/バンクイック | 年14.6% |

| 三井住友銀行カードローン | 年14.5% |

| 静岡銀行カードローン/セレカ | 年14.5% |

| 住信SBIネット銀行/MRカードローン | 年14.79% |

| 楽天銀行スーパーローン | 年14.5% |

| 新生銀行カードローン/レイク | 年18.0% |

| アコム | 年18.0% |

| SMBCコンシューマーファイナンス/プロミス フリーキャッシング | 年17.8% |

| アイフル | 年18.0% |

| モビット | 年18.0% |

一覧表では各社のカードローン金利の上限金利だけ取り上げました。

「下限金利~上限金利」という表示方法もありますが、下限金利は本論とあまり意味なく、かつ下限金利の適用者は高収入で大きい限度額が得られる信用度の高いごく限られた人だからです。

あくまで重要なのは利用限度額50万円~100万円程度の利用層です。

この利用層には各社の上限金利が適用されます。

総じて銀行カードローンは年14.0%台が多く、消費者金融業カードローンは年18.0%台が多い結果になっています。

上記一覧表で年20.0%の適用がないのは、カードローンで10万円以下の限度額の利用者が少ないことに起因しているものと考えます。

いずれにしても上記貸金業者のローン金利が、利息制限法および出資法の上限金利の影響を強く受けていることがよく分かります。

まとめ

現在、国レベルでは金融を円滑化させて消費を喚起するために、消費者金融に対する行き過ぎた規制を緩和して、再びこの上限金利を見直しして水準を引き上げるべきかどうかの議論が起こっています。

ただしその方向性が全く見えていないのが現状です。

さらに消費者金融の過剰貸付けの問題は解決したけれど、銀行カードローンがその隠れみのになっているという批判も起こっています。

総量規制実施後、メガバンクと大手消費者金融業の業務提携が進み、実質メガバンクのカードローン審査は保証会社となっている大手消費者金融業者が行っているというのがその批判の根拠です。

そのため、次の規制のターゲットは銀行カードローンだという批判です。

ただいずれもまだ議論レベルのものであり、この先これらの課題がどのように展開していくか、私にも全く先が読めません。

ただ利息制限法と出資法の改定の歴史を見てきたように、社会一般情勢と法律の改正は大いに相関関係があります。

その点では先々、お金にまつわる色々な法律の改定があるかもしれません。

我々ローンの利用者は、その改定が直接私たちの生活に直結するものだけに、その動きに敏感になっておく必要があると私は考えています。